CIUDAD DE MÉXICO, MX.- Antes de que concluya este mes, nueve grandes corporativos habrán regularizado su situación con el fisco, operaciones que darán a las arcas públicas al menos 25 mil millones de pesos, adelantó Raquel Buenrostro, jefa del Servicio de Administración Tributaria (SAT), publicó La Jornada.

Anticipó que el organismo tiene bajo la lupa a los despachos de abogados y notarios que han hecho de la creación de mecanismos para evadir al fisco una de sus principales ofertas profesionales. Vienen auditorías para ellos, advierte. El mensaje a los empresarios es que hay certeza jurídica en el tema fiscal, que no existe persecución política y que dejen de lado a los despachos y se acerquen directamente con el SAT, subraya.

En los primeros cinco meses del año, revela en entrevista con La Jornada, el organismo obtuvo 50 mil millones de pesos por acciones de fiscalización a grandes contribuyentes, cantidad que supera los 37 mil millones que captó por la misma vía en los 12 meses de 2019. Y va, apunta, por 70 mil millones.

En abril pasado el presidente Andrés Manuel López Obrador anunció que el gobierno federal buscaba que 15 grandes corporativos se pusieran al corriente con 50 mil millones de pesos de impuestos correspondientes a ejercicios fiscales de 2018 hacia atrás. Hasta ahora, tres empresas han pagado: Walmart, 8 mil 79 millones de pesos; Fomento Económico Mexicano (Femsa), embotellador de Coca-Cola y propietaria de Oxxo, 8 mil 790 millones, e IBM, 669 millones. En total, 17 mil 538 millones.

—¿Cómo ha sido el proceso para cobrar los impuestos a ese grupo de 15 grandes contribuyentes?

—Hay una clara voluntad política en esta administración, a diferencia de las anteriores, de poner piso parejo para todo mundo, sin privilegios, preferencias, beneficios y condonaciones. Las grandes empresas representan 1.5 por ciento del total de contribuyentes, pero aportan 60 por ciento de la recaudación. En promedio pagan 2.1 por ciento de sus ingresos, cuando en muchos países desarrollados la cifra es de siete. La gente común y corriente paga 30 o 35 por ciento de sus ingresos como impuesto, y somos cautivos. Esa diferencia importante en la carga fiscal nos lleva primero a considerar que no es necesario, de entrada, una reforma fiscal, sino ver qué está pasando para que no sean siempre los mismos los que paguen contribuciones.

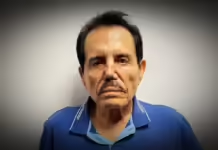

Buenrostro, oficial mayor de Hacienda al comienzo del gobierno federal actual y responsable en ese puesto de las compras consolidadas de la administración, relata que el SAT se dio a la tarea de analizar los diferentes sectores de actividad en que participan los grandes contribuyentes y su carga fiscal respecto de otros países.

Se identificaron sectores que pagan muchísimo menos y operaciones corporativas que llevaban a las empresas a tener beneficios fiscales mayores. Identificamos planeaciones fiscales que son muy agresivas, que muchas de ellas rayan en la defraudación fiscal. Luego notamos que, en muchos casos, son representadas por el mismo despacho de abogados. Identificamos algunos que se dedican a vender mecanismos fiscales para que los contribuyentes paguen menos.

—¿En qué sectores se hallan esas empresas?

—Acerero, alimentario, automotriz, energético, farmacéutico, financiero, minero, retail (ventas al menudeo) e hidrocarburos.

—¿Cuántas de las 15 empresas que se han mencionado han pagado?

—De los 50 mil millones de pesos que se espera recaudar de esas 15 empresas, para este mes tendremos la mitad, de una negociación con nueve compañías.

CAMINO SINUOSO

—¿Cómo ha sido la negociación?

—Empezó tortuosa, pero se está componiendo. La mayoría de los empresarios ya estaban acostumbrados a recibir tratos preferenciales. Cuando uno los citaba para decir que tenían que pagar, obviamente no era bienvenida la noticia. Había todo tipo de comportamientos. Unos muy agresivos que ni siquiera se sentaban a la mesa y decían: yo nunca he pagado, no voy a pagar y vámonos a pleito. En la medida en que pasó el tiempo, se dieron cuenta de que el SAT estaba muy bien articulado. Se les dijo exactamente lo mismo: tienes que pagar, y completo. Cumple. Queremos que paguen lo que dice la ley, ni más ni menos. Cuando vieron que por más puertas que tocaban no obtenían beneficios, regresaron con actitudes diferentes. Por ejemplo, con Walmart son 11 auditorías de la revisión de cinco años; con Femsa, 22 de tres.

Un hecho que, explica, ayudó a que algunas grandes empresas se convencieran de pagar impuestos atrasados es que el SAT demostró que las auditorías estaban perfectamente integradas y eran técnicamente solventes.

La probabilidad de que ganemos es muy alta. Se trata de empresas que finalmente son grandes, cotizan en la Bolsa y tampoco les conviene estar en medio de un escándalo, porque ello tiene repercusión directa en su imagen y afecta (el precio de) sus acciones. Pueden perder más por una caída de sus acciones que por cubrir los impuestos.

Aquí introduce un elemento: el de los despachos de abogados que diseñan los esquemas empleados por las grandes corporaciones para reducir su carga fiscal. Muchas veces, expresa, el primer contacto de las empresas cuando hay una diferencia con el SAT es a través de los despachos de abogados.

“Entonces, viene el despacho que fue el que vendió su fórmula para pagar menos impuestos y, obvio, quiere defenderla a toda costa, a pesar del daño que pueda causar a la empresa. Muchas veces, cuando esos despachos ya están en las últimas, se salen de la negociación, (aun cuando) son los autores intelectuales del mecanismo de defraudación fiscal. Es entonces cuando ya viene un director general, un presidente de consejo, gente que tiene interés en cuidar a la empresa, y cuando les explicamos todos los soportes documentales que tenemos se dan cuenta de que no hay terrorismo fiscal. Que es, simplemente, el cumplimiento de la ley. Terminan diciendo: ‘me convenciste más rápido de pagar que mis abogados de no pagar.’”

—¿Puede mencionar el nombre de esos despachos?

—Ahorita no es conveniente, porque vamos a empezar a practicarles auditorías.

—¿Cuál es el mensaje del SAT y de la administración?

—Todo el mundo debe cumplir sus obligaciones. Es cuestión de principios. Antes, el poder económico podía decir: ‘oye, dame un beneficio fiscal, sácame una regla de carácter general para que pague menos aquí’. De alguna manera sentían que tenían todas las facultades para exigir al gobierno. Ahora el mensaje es que una institución como el SAT obedece a políticas de Estado, más que al sector privado, para cuidar los recursos públicos y darles un uso conforme a las políticas de la administración.

—¿Cómo pretende desmontar ese entramado que describe?

—Un eje tiene que ver con la iniciativa privada y los empresarios. Cualquier persona de dinero y dedicada a hacer negocio quiere reglas claras y certidumbre jurídica. Queremos comunicarle a los empresarios que hay reglas claras, certidumbre jurídica. No hay persecución política y, simplemente, lo que queremos es actuar en estricto apego a derecho. En la medida en que ellos se vayan dando cuenta de que es así, van a tener más confianza en la autoridad fiscal y para invertir. En la parte normativa, vamos a ver dónde hay potencial de recaudación. Hay beneficios fiscales de hace 20 o 30 años que a lo mejor ahorita no son convenientes o útiles, pero ahí se quedaron. Por ejemplo, por cada peso de IVA que paga el sector automotriz, el fisco le regresa 3 pesos. El argumento es que genera empleos, pero hay que ver los equilibrios. Esos incentivos fiscales hay que revisarlos. Otro que analizamos es el padrón de la frontera norte, que tiene el beneficio de una tasa menor de pago de impuestos respecto del resto del país. Muchos contribuyentes abusan, reportan toda su actividad económica en la frontera norte, cuando sabemos que está en todo el país.

Un objetivo que tiene el SAT, expone, es elevar la recaudación fiscal (que ahora equivale a 16 por ciento del producto interno bruto, una de las más bajas de América Latina) sin necesidad de una reforma fiscal que suba impuestos en toda la base social, que somos los que siempre los pagamos. Se puede hacer, dice, simplemente con revisar el comportamiento de los contribuyentes.

FACTIBLE, ELEVAR RECAUDACIÓN

Ejemplifica que se puede elevar la cobranza a partir de vigilar más el cumplimiento de obligaciones fiscales. Refiere que en mayo la recaudación que hizo el SAT a partir de acciones de fiscalización fue superior en 196 por ciento a la del mismo mes de 2019. Ahora, por cada peso invertido por el organismo en fiscalización recauda 108 pesos, una relación que era de 1 a 60 pesos hasta hace poco. Casi con el mismo trabajo sacamos el doble, apunta.

—¿Después de la experiencia de pedir a esas 15 grandes empresas que paguen ¿de dónde cree que vendrán las resistencias para que todo mundo pague sus impuestos?

—La primera resistencia van a ser los despachos de abogados y notarios, que vivían como intermediarios entre el fisco y el empresario, de las diferencias entre ambos. Hacen trabajos de asesorías, consultorías, que realmente no son actividades productivas para el país, pero cuestan mucho dinero.

¿A qué se van a dedicar si ya no los necesitamos o si ya no son confiables? La primera resistencia que debemos vencer son ellos, porque son nuestro primer interlocutor, antes de hablar con el director general, presidente del consejo de administración o con el socio de la empresa.

Aquí, apunta: Nuestra meta es que con lo que ha pasado generemos suficiente confianza en los empresarios para que noten que es más útil que vengan ellos a que manden a los despachos y escuchen de primera voz lo que está pasando.

Cuenta un caso en el que el SAT peleó con un despacho más de seis meses, por un reclamo de impuestos atrasados. “No se avanzaba nada. Entonces dijeron: ‘vamos a botar todos los procedimientos, pues el único acuerdo es que estamos en desacuerdo’. En ese momento se levantó la mesa de pláticas y revisión. Se aparece el consejo de administración de esa empresa y en una plática de 40 minutos le quedó todo claro y al otro día decidió pagar. El primer obstáculo son los despachos, que viven de vender los mecanismos de defraudación fiscal”.

Por ello, insiste, el SAT busca generar la confianza para que los empresarios se acerquen de manera directa, sin intermediarios, que conozca lo que planteamos y sepan que no hay persecución política; es simplemente apegarse al derecho. En la medida, confía, en que vayan percibiendo que las reglas son claras y tienen certidumbre jurídica, no van a tener ningún problema en seguirlas y eso va también a fortalecer las inversiones.

Independiente de los 15 grandes contribuyentes a que se refirió el presidente López Obrador en abril, el SAT ha seguido reforzando los procesos de fiscalización en este grupo de empresas. A la fecha la recaudación entre éstas es de 50 mil millones de pesos, derivados de procesos de fiscalización. El año pasado, en los primeros cinco meses, la cifra fue de 13 mil millones de pesos y, en todo el ejercicio, de 37 mil millones de pesos. Esperamos llegar más allá de 70 mil millones, redondea. (Fuente: La Jornada)